如何交易创业板指数杠杆产品?

2022年5月12日,博时中国创业板指数每日杠杆(2x)产品重磅登陆香港交易所(“港交所”),该产品也是首只港元创业板指数杠杆产品。杠杆产品的交易近年来在全球活跃度高,那么它到底是什么;博时中国创业板指数每日杠杆(2x)产品有哪些交易策略,本文将为大家一一解答。

一、什么是杠杆产品?

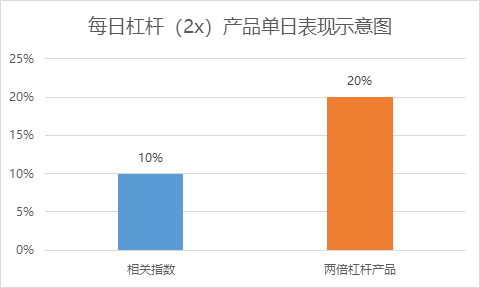

杠杆产品是一种采用基金结构的衍生产品,也是交易所买卖产品。香港证监会为了将杠杆产品与传统的、不带杠杆的ETF区分开,因此取名为“产品”而不是ETF,便于投资者辨别。杠杆产品的交易与传统的ETF是一样的,可以在二级市场自由买卖,并免除印花税。杠杆产品(Leveraged ETF)又称做多或看多ETF(Bull ETF),通过投资于股指期货、掉期合约等杠杆投资工具,实现每日追踪目标指数收益的正向一定倍数。杠杆产品通常称为“单日”产品,因为它们的投资目标是提供短期投资回报,相当于提供将相关指数放大的单日投资回报。例如投资者买入一只两倍杠杆产品,当指数于某日上升10%,有关两倍杠杆产品就应提供20%的单日回报。

二、杠杆产品特性

(一)杠杆倍数。现时香港杠杆产品的杠杆倍数均设有上限。香港杠杆产品的最高杠杆倍数为两倍(2x),即提供的单日回报相等于相关指数表现的两倍。

(二)每日重新平衡。为实现其投资目标,杠杆产品须每日重新平衡其投资组合,令杠杆倍数保持特定水平。

(三)短期交易型产品。杠杆产品提供投资人更多样性的选择,除可进行信用交易外,亦增加交易之灵活度,如对于看好某市场或资产类别走势者,可透过杠杆产品赚取相关指数涨幅倍数之超额报酬。但是杠杆产品有别于一般传统型 ETF,其倍数报酬都是以单日为基准,超过一日会因复利的影响,投资报酬可能会偏离基金投资目标,较不适合长期持有,为短期操作型态的商品。

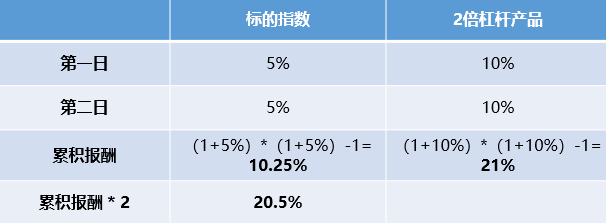

情境分析: 2 倍杠杆产品累积报酬≠目标指数累积报酬×2

范例一:指数连续上涨或下跌, 2 倍杠杆产品累积报酬>目标指数累积报酬×2

范例二:指数上下震荡,2倍杠杆产品累积报酬 < 目标指数累积报酬×2

三、中国创业板指数三大特点

深圳证券交易所于2010年6月1日发布了创业板指数,该指数是深交所多层次资本市场的核心指数之一,由最具代表性的100家创业板上市企业股票组成,反映创业板市场层次的运行情况。创业板指数新兴产业、高新技术企业占比高,成长性突出,兼具价值尺度与投资标的的功能。

1.行业结构合理,符合新经济发展趋势从行业分布上看,创业板指数的成分股涵盖了17个申万一级行业,覆盖范围广泛。同时,呈现较高的行业集中度,密集分布于符合我国产业结构升级发展趋势和新经济发展方向的医药生物、电力设备、电子、计算机、机械设备、国防军工、传媒等行业,合计权重占比超过80%。

创业板注册制改革以来,板块定位更加清晰。更加市场化、更为多元的发行上市条件,让更多优质创新企业享受到改革红利。此外,退市流程的简化和退市指标的完善,也为创业板带来了新的活力。

2.囊括优质龙头,助推专精特新创业板指数前十大权重股分别为:宁德时代、东方财富、迈瑞医疗、温氏股份、阳光电源、智飞生物、亿纬锂能、汇川技术、沃森生物、爱尔眼科,合计权重占比达到51%。前十大成分股行业分布相对集中,主要来自医药生物、电力设备、非银金融等。同时,得益于行业覆盖广泛,指数还汇集多个具有高增长属性细分行业的龙头企业。因此,投资创业板指,能够享受各大行业龙头增长所带来的收益。

3.历史表现突出长期来看,指数收益表现优异。自基日以来,截至2021.11.12,指数获取累计收益128%,年化收益7.2%。相对中小盘、上证50、沪深300、中证500、深证成指的年化超额收益分别为6.2%、5.2%、5.3%、5.7%和7.0%。尽管今年以来经历了大幅回撤,但估值调整过后投资价值凸显。

四、博时中国创业板指数每日杠杆(2x)产品投资策略

接下来就是干货满满的博时中国创业板指数(2x)杠杆产品投资策略介绍!我们为大家详细阐述2个策略,不要眨眼~

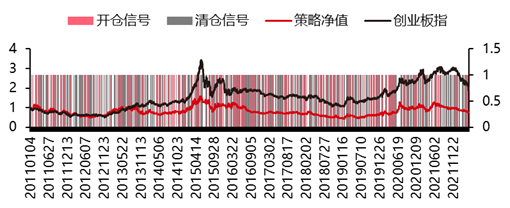

策略一:动量趋势跟踪

周度观测,创业板指(399006.SZ)具有明显的收益率动量特征,即上涨周随后的一周大概率也将是上涨,下跌周随后的一周大概率也将是下跌。

趋势动量跟踪策略规则:触发信号:若创业板指3天收涨则参照第4天的创业板指的开盘点位买入创业板指2倍杠杆ETF。

动量观测与止损机制:趋势动量策略的最大风险即为动量反转,将趋势动量策略与动量反转观测止损机制结合能做到攻守兼备。观测与止损机制,在持有创业板指2倍杠杆ETF期间若单日指数跌幅超2%则次日开盘止损清仓,或者单日跌幅未超3%但近3天指数收跌也于次日开盘止损清仓,清仓后是否再建仓则看指数表现是否满足上述触发信号。

回测表现:趋势动量跟踪策略的净值走势与创业板指数的走势相近,体现了其趋势跟踪的属性。

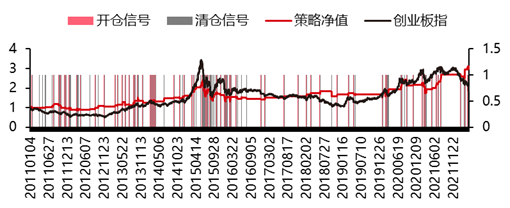

策略二:短线反转策略

创业板指交投活跃,投资者情绪的表达迅速且经常出现悲观情绪过度的情况,短线反转策略的目的是捕捉几天内创业板指下跌后的反弹收益。

短线反转策略规则:触发信号:若创业板指单日跌幅大于等于3%,按照当日收盘价建仓2倍创业板指杠杆ETF。仓位控制原则:仓位按照一定下坡比率进行布局,单日跌幅超3%当日布局70%仓位,次日创业板指继续下跌或者涨幅小于等于1%,加仓30%至满仓;次日创业板指涨幅超过1%但小于等于3%,保持70%仓位;次日创业板指涨幅超过3%,收盘时清仓。上述次日涨幅小于等于3%情形均在第3天收盘时清仓。

回测表现:短线反转策略较好地把握住了创业板指单日大幅下跌后的反弹收益,在2011年1月4日至2022年4月22日实现了10.02%的年化收益。2021年以来,短线反转策略开仓信号共发出13次,实现收益39.5%。

五. 交易杠杆产品有什么风险?

下面就是一些必要的风险提示啦~但凡投资便有风险,对于杠杆反向产品而言,一些主要的风险大家需要留意。

杠杆产品与传统的交易所买卖基金不同,寻求相对于指数而且只限于每日的杠杆投资业绩。若产品不停向不利方向移动时,投资的产品可能会损失较大。同时有关货币的汇率出现波动时,会令杠杆产品的盈利和亏损增加。

杠杆反向产品并非为持有超过一日而设,因为此产品超过一日期间的表现可能偏离于指数在同一期间的表现而且可能并不相关。在市况波动时有关偏离会更明显。

杠杆产品是为进行短期买卖而设计的,不宜作长期投资。

杠杆反向产品的目标投资者是经验丰富及经常做买卖、明白杠杆产品的性质和相关风险,并能够每日时常观察产品表现的投资者。由于杠杆产品是为短线买卖而设,并不适合持有超过一日,所以并不适合“买入持有”的投资者。